ふるさと納税は、自治体に納税した対価として、返礼品が受け取れる仕組みのことです。

最近では、楽天やYahoo!ショッピングなどで検索すると、タイトルに「ふるさと納税」というキーワードが入っていることがあります。

ふるさと納税をすると、住民税が安くなったり、豪華な返礼品が受け取れたりします。

そこで今回は、ふるさと納税について仕組みやメリット、納税の流れなどを紹介します。

ふるさと納税をしようと思っている人は、まずどのような仕組みなのかを理解したうえで、納税することをおすすめします。

そもそもふるさと納税って何?仕組みを図解で説明

ふるさと納税は、支援したい自治体に決められた額を寄付する制度です。

支援する自治体は自由に選択でき、多くの場合返礼品で選ぶことが多いです。

ふるさと納税で寄付すると、住民税や所得税の控除ができたり、還付金が受け取れたりするので、多くのメリットがあります。

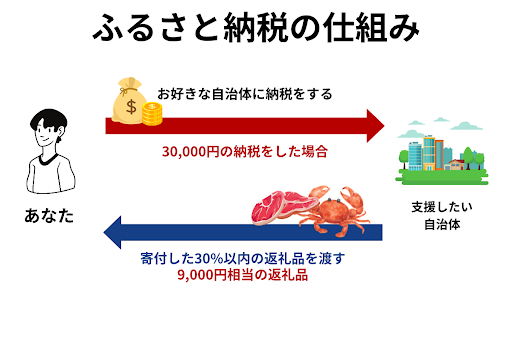

ふるさと納税の仕組みを、図解すると以下のとおりです。

ふるさと納税は、寄付額の30%が返礼品に使用されます。

例えば、30,000円の寄付をした場合、9,000円相当の返礼品がもらえます。

また、特定の制度を利用したり、確定申告をすることで、寄付金控除可能です。

なかには、ふるさと納税の多くは数万円を超えるもので、「わざわざ納税する必要があるの?」と思う人も少なくありません。

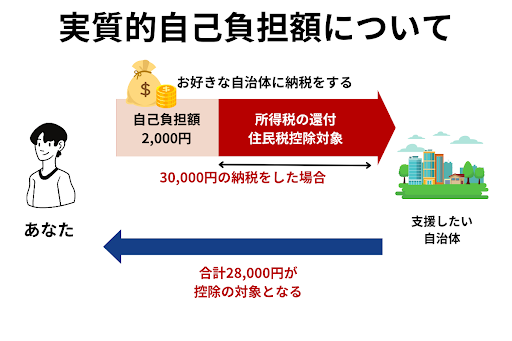

しかし、控除上限額の範囲内で寄付した場合、2,000円を超える分については、住民税や所得税の控除ができます。

そのため、30,000円寄付した場合、実質自己負担する金額は2,000円のみで、残りの28,000円は還付・控除の対象になります。

控除上限額は、所得や家族構成によって異なるので、寄付する前に事前に把握しておくことが重要です。

ふるさと納税の2つのメリット

さまざまな自治体では、ふるさと納税を推奨しています。

実際、ふるさと納税をすると以下のメリットがあります。

【ふるさと納税のメリット】

- 自治体を指定して寄付できる

- 納税すると返礼品がもらえる

高所得な人や、住民税が高い人は、利用したほうがいい制度です。

そのほかにも、普段食べない海鮮やお肉をお得に受け取りたい人にもおすすめできます。

自治体を指定して寄付できる

ふるさと納税をする際、自治体を指定して寄付できます。

必ずしも、自分が住んでいる自治体に寄付しなければならないというルールはありません。

選び方はさまざまで、復興支援したい自治体を選んでもいいですし、返礼品で選ぶのもよいでしょう。

また、ふるさと納税は自治体だけではなく、寄付金の使い道も選択できます。

【寄付金の使い道の例】

- 教育、子育て支援

- 街づくり

- 地域復興

- 災害復興支援

寄付されたお金が用途不明で使用されるよりも、使い道を選択して使われたほうが有意義ですよね。

住民税や所得税とは異なり、税金の使い道を選択できるのは、ふるさと納税ならではのメリットと言えるでしょう。

納税をすると返礼品がもらえる

ふるさと納税は、ただ寄付をするだけではなく、その対価として返礼品がもらえます。

返礼品の種類はさまざまであり、多くの場合寄付する自治体に関連した物が受け取れます。

画像引用元:ふるさとチョイス

標津町を例に挙げると、海鮮やジビエが有名な地域ということもあって、ホタテやいくらなどの海鮮のほかに、エゾシカ肉などジビエが返礼品です。

そのため、ふるさと納税をする人の多くは、返礼品から支援する自治体を選ぶことも珍しくありません。

自治体は寄付されることでさまざまな支援を受けられ、納税した人は地域の特産品を返礼品として受け取れるので、両社にメリットがある制度と言えるでしょう。

ふるさと納税のデメリットはある?

ふるさと納税には、デメリットもあります。

しかし、メリットを超えるほどのデメリットはなく、相対的にみるとお得なのでそこまで気になりません。

【ふるさと納税のデメリット】

- 2,000円の自己負担額は必ず発生する

- 控除限度額を超えると控除が適用されない

- 納税したクレジットカードが別名義の場合は控除されない

- 節税や減税にはならない

ふるさと納税で勘違いしがちなことが、減税や節税になるという点です。

確かに、ふるさと納税を利用することで、来年度の住民税の控除を受けられたり、所得税の還付を受けられます。

しかし、ふるさと納税は簡単に説明すると、税金の前払い制度です。

例えば30,000円寄付した場合は、自己負担額2,000円を差し引いた28,000円が、来年の住民税から控除されます。

ふるさと納税をしなかった場合と比べたら、確かに来年度の住民税は安くなりますが、早めに納税しているだけなので、節税や減税にはなりません。

とはいえ、自己負担額2,000円で返礼品が受け取れることを考えると、ほしい返礼品がある人にとってはメリットと言えます。

ふるさと納税の具体的な流れ

ふるさと納税は、以下の流れで進めていきます。

【ふるさと納税の具体的な流れ】

- 控除の限度額を把握する

- 寄付する自治体・返礼品を選ぶ

- 寄付して証明書と返礼品を受け取る

- 控除の手続きをする

控除をする場合は、所定の手続きが必要です。

手続きを進めないと、控除されないので、やり方をしっかり把握しておきましょう。

1.控除の限度額を把握する

まず、ふるさと納税をする前に、控除上限額を把握する必要があります。

所得や家族構成によって異なり、シミュレーションツールを使用するか、早見表を確認して把握します。

そこで、年収の幅を300~2,500万円で設定し、控除上限額の早見表をまとめました。

こちらは、医療費控除や住宅ローン控除などほかの控除を受けていない上限額であり、別途受けている場合は、控除上限額も変動するため注意しましょう。

| 所得 | 独身 | 配偶者あり | 共働き+18歳未満の子供1人 | 共働き+18~22歳の子ども1人 |

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 |

| 800万円 | 129,000 | 120,000 | 120,000 | 116,000 |

| 900万円 | 152,000 | 143,000 | 141,000 | 138,000 |

| 1000万円 | 180,000 | 171,000 | 166,000 | 163,000 |

| 1100万円 | 218,000 | 202,000 | 194,000 | 191,000 |

| 1200万円 | 247,000 | 247,000 | 232,000 | 229,000 |

| 1300万円 | 326,000 | 326,000 | 261,000 | 258,000 |

| 1400万円 | 360,000 | 360,000 | 343,000 | 339,000 |

| 1500万円 | 395,000 | 395,000 | 377,000 | 373,000 |

| 1600万円 | 429,000 | 429,000 | 412,000 | 408,000 |

| 1700万円 | 463,000 | 463,000 | 446,000 | 442,000 |

| 1800万円 | 498,000 | 498,000 | 481,000 | 477,000 |

| 1900万円 | 533,000 | 533,000 | 516,000 | 512,000 |

| 2000万円 | 569,000 | 569,000 | 552,000 | 548,000 |

| 2100万円 | 604,000 | 604,000 | 587,000 | 583,000 |

| 2200万円 | 640,000 | 640,000 | 623,000 | 619,000 |

| 2300万円 | 773,000 | 773,000 | 754,000 | 749,000 |

| 2400万円 | 814,000 | 814,000 | 795,000 | 790,000 |

| 2500万円 | 855,000 | 855,000 | 835,000 | 830,000 |

配偶者の有無や、配偶者控除を受けているかどうか、子どもの年齢によって上限額は変動します。

また、上記の表は目安で、所得やほかの控除額によって変動します。

シミュレーションを公開しているサイトもあるため、確実に知りたい場合は、そのようなサイトを活用しましょう。

2.寄付する自治体・返礼品を選ぶ

控除上限額を把握したら、寄付する自治体を選びます。

ふるさと納税では、自由に自治体を選択でき、返礼品を基準に選ぶことが多いです。

また、自治体を選ぶときは、返礼品をまとめたポータルサイトなどを利用しましょう。

【ふるさと納税のポータルサイトの例】

- 楽天ふるさと納税

- ふるさとチョイス

- さとふる

これらのサイトは、自治体を選択すると返礼品が一覧で出てくるので便利です。

画像引用元:ふるさとチョイス

こちらはふるさとチョイスの例ですが、寄付する町やカテゴリなどで分類できます。

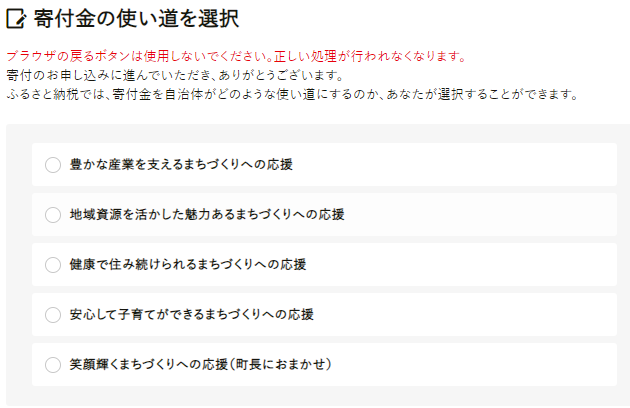

自治体と返礼品を選択したら、いよいよ寄付の手続きをしますが、多くの自治体では寄付をする際に、寄付金の使い道を選択できます。

教育や育児、復興支援など自治体によってさまざまな使い道を選択できるので、合わせて選択しましょう。

画像引用元:ふるさとチョイス

ふるさとチョイスでは、返礼品を選択して手続きをする段階で、用途を選択できます。

自分が希望する用途を選択して、手続きを進めていきましょう。

3.寄付をして証明書と返礼品を受け取る

自治体と返礼品を選択したら、個人情報を入力して実際に寄付をします。

支払いはクレジットカードや現金払いが可能で、好きなものを選択しましょう。

ポータルサイトでの納税は、ECサイトで商品を購入する感覚で寄付できるので、面倒な手続きなどは一切なくスムーズです。

また、住民税控除や所得税の還付を受けるためには、寄付受領証明書が必要です。

多くの場合、自治体から郵送されてきます。

確定申告をする際に必要なので、年度末まで大切に保管しておきましょう。

返礼品に関しては自治体によってさまざまで、到着までに3~4か月程度かかります。

配送日の目安は、ポータルサイトに記載があるので、合わせて確認することをおすすめします。

4.控除の手続きをする

年度が変わったら、控除の手続きをしましょう。

ふるさと納税の控除の手続きは、大きく分けて2つあります。

【ふるさと納税の控除の手続きについて】

- ワンストップ特例制度

- 確定申告

控除を受ける手続きが異なるので、それぞれ紹介します。

ワンストップ特例制度

本来ふるさと納税で控除を受ける場合は、確定申告をする必要があります。

しかし、ワンストップ特例制度を利用すると、確定申告を受けずとも寄付金控除が受けられます。

ワンストップ特例制度は、ふるさと納税をする前に、専用の申請書を自治体に提出することで利用できるようになります。

オンラインと郵送で申請でき、オンラインの場合はマイナンバーがあればすぐに申請可能です。

また、ワンストップ特例制度を利用するには、以下の条件があります。

【ワンストップ特例制度を受ける条件】

- 給与所得者

- 年間寄付自治体が5地域以内

この条件を満たす場合、確定申告なしに控除が受けられます。

手続きは、申請書を提出した時点で完了しており、その後特別な手続きは一切ありません。

確定申告

ワンストップ特例制度を利用しない場合、確定申告で控除をする必要があります。

確定申告は、前年度の収入をまとめて、諸経費を差し引いて所得税を計算する手続きです。

申告期間は例年、2月16日~3月15日になっており、期間中に所得をまとめなければなりません。

控除を受ける場合は、納税した際にもらえる受領書を、確定申告と合わせて自治体に提出します。

オンラインの場合は、スキャンして添付することで対応できます。

ちなみに、確定申告で手続きをした場合は、ワンストップ特例制度は利用できません。

寄付する自治体が5地域以内であれば、ワンストップ特例を利用したほうがスムーズです。

ふるさと納税をする際の注意点

ふるさと納税をする際、いくつか注意点があります。

【ふるさと納税をする際の注意点】

- 税金の控除目的で行う

- 納税できる範囲でする

納税をする前に、それぞれ把握しておきましょう。

税金の控除目的で行う

ふるさと納税で勘違いされがちなケースが、「減税になる」「節税になる」ということです。

しかし、ふるさと納税をしたところで、減税されたり節税できたりはしません。

控除上限額の範囲で来年度の住民税が安くなったり、寄付した金額の一部が還付されたりするものの、結果的には普通に納税をする場合と変わりません。

例えば、30,000円の寄付をした場合、自己負担額2,000円を差し引いた28,000円が来年度の住民税から控除されます。

控除されることは事実ですが、前年度に寄付した金額が控除されているだけなので、減税にはなっていません。

ふるさと納税は、あくまでも税金を前払いする制度であり、控除目的で行うということと把握しておきましょう。

納税できる範囲でする

ふるさと納税で注意したいのが、納税できる範囲ですることです。

前述したように、ふるさと納税は税金の前払い制度という感覚なので、そのメリットが受けられるのは来年度の住民税が課税されるタイミングです。

来年度の控除を受けたいからと言って、キャッシュフローを考えずに無理に寄付しようとすると、生活苦になることも…。

これを避ける意味でも、ある程度余裕がある状態で寄付することをおすすめします。

ふるさと納税に関するよくある質問

ふるさと納税について、名前は聞いたことがあっても、実際どのような制度なのかわからない人も少なくありません。

そこで、ふるさと納税に関するよくある質問をまとめました!

それぞれ回答するので、ふるさと納税に関する悩みや不安を解決してください。

複数の自治体に寄付できる?

ふるさと納税は、複数の自治体に寄付できます。

年間の控除上限額の範囲内であれば、自治体の数に関係なく控除が受けられます。

しかし、ワンストップ特例制度を利用する場合は、5地域までしか寄付できません。

5地域を超えた場合は、ワンストップ特例制度を利用できないので注意が必要です。

(その場合は確定申告をする必要があります)

寄付すると毎回2,000円自己負担する必要がありますか?

ふるさと納税では、自己負担額として2,000円支払う必要があります。

この自己負担額は、1年間を通して2,000円負担すればいいだけなので、寄付の都度2,000円を支払う必要はありません。

この自己負担額は、控除上限額の範囲内であれば2,000円で済みます。

しかし、控除上限額を超えた寄付をした場合は、超えた分を全額負担しなければならないので注意しましょう。

確定申告は必ずしなければなりませんか?

ふるさと納税で控除を受ける場合、確定申告をする必要があります。

しかし、必ずする必要はなく、ワンストップ特例制度の申請をしている場合のみ、確定申告で手続きする必要はありません。

また、5地域以上に寄付をした場合は、ワンストップ特例制度が利用できないので、申請をしていても確定申告をしなければなりません。

寄付者と支払い名義人が異なっても大丈夫ですか?

ふるさと納税で控除を受ける場合、寄付者と支払い名義人が一致している必要があります。

一致していない場合、寄付金控除を受けられないので注意しましょう。

例えば、寄付をする際に家族カードを使用したとします。

本人名義以外のカードを使用して寄付すると、寄付した本人しか控除を受けられません。

返礼品はいつ届きますか?

返礼品が届く時期は、自治体や返礼品によって異なります。

多くの場合、寄付してから3~4か月が目安です。

画像引用元:ふるさとチョイス

ポータルサイトでは、返礼品が届く予定時期が確認できます。

こちらの返礼品の場合、2024年8月6日から順次発送と書かれているので、事前に確認しておくとスムーズです。

まとめ

ふるさと納税は、自己負担額2,000円を支払って好きな自治体に寄付することで、来年度の住民税の控除や所得税の還付が受けられる制度です。

また、寄付をすると、その対価として返礼品がもらえるようになっています。

返礼品は自治体によってさまざまで、特産品がメインです。

画像引用元:ふるさとチョイス

北海道だと、海鮮や肉類の返礼品がメジャーで、ふるさと納税の寄付先として非常に人気があります。

ふるさと納税では、自治体や寄付金の使い道を選択できるので、返礼品や支援したい自治体などをよく考えたうえで寄付すると、効率的です。